近日,沃森生物发布2021年年度财务报告。报告期内,沃森生物营业收入34.63亿元(人民币,下同),同比增长17.82%,净利润4.28亿元,同比下降57.36%。毛利率88.61%,同比增长2.56%,为近5年来最高水平;净利率17.37%,与2018年相差203.52%;净资产收益率5.82%,较2020年下降67.88%。

年报数据难言利好,市场重点关注:公司主营业务收入持续增长并创历史最高水平,而归属净利润却大幅下滑,不及2018年净利润的四成;营收对单一品种的依赖达到高峰,未来增长性堪忧;即将上市的二价HPV疫苗会带来业绩欣喜吗?

产品结构单薄、增速放缓隐忧凸显

2021年,沃森生物营业收入34.63亿元,同比增长17.82%。

如图所示,沃森生物主营业务增长态势稳定,自2016年以来,已保持六年连续增长。

公司主营业务分为自主疫苗、技术服务、中间产品、其他,2021年自主疫苗收入34.28亿元,几乎贡献上市公司全部收入。

从营收产品结构来看,13价肺炎结合疫苗单个产品2021年收入27.46亿元,占主营业务收入比例约79.31%,与2020年同比增幅为65.59%,堪称沃森生物2021年业绩支柱。

13价肺炎结合疫苗主要是用于婴幼儿的主动免疫以预防由肺炎链球菌血清型等引起的侵袭性疾病。该疫苗最早由美国辉瑞公司推出,是全球最大的疫苗单品之一,适用于儿童及幼儿肺炎球菌所引发相关疾病预防。

2019年12月,沃森生物13价肺炎结合疫苗“沃安欣”获批上市,成为国产首个13价肺炎疫苗,打破了辉瑞“沛儿” 13价肺炎结合疫苗对中国市场的独霸局面。资料显示,2020全年PCV13合计批签发量达1088.86万支,其中辉瑞达642.35万支,沃森生物达446.51万支。形成两强竞争格局。

与此同时,新玩家也在不断加入。2021年9月,康泰生物的“维民菲宝”也成功获批上市。此外,康希诺等企业均在研发13价肺炎疫苗,未来也有望成为该领域的强劲竞争对手。

在竞争日益加剧的格局下,市场人士认为,沃森生物营收对13价肺炎结合疫苗单品依赖过大,存在较大隐忧。

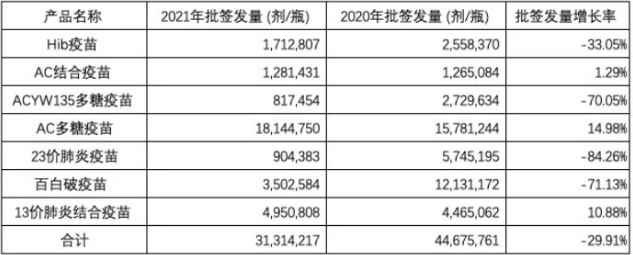

除13价肺炎结合疫苗之外,沃森生物2021年营业收入中其他六个品种表现欠佳,大部分出现负增长。另外,从批签发的数量分析,2021年沃森生物子公司玉溪沃森疫苗产品总体获得批签发的数量合计为31314217剂(瓶),较上年同期减少29.91%。

其中,仅13价肺炎结合疫苗获得批签发4950808剂,较上年同期增长10.88%。

沃森生物疫苗批签发的数量分析(图片源自上市公司年报)

考虑到疫苗从批签发到实际产生销售收入存在1-2个月的时间差,沃森生物2021年13价肺炎结合疫苗收入部分源于2020年11月和12月的批签发,存在批签发增速与产品销售增速的差异。因此,2022年沃森生物13价肺炎结合疫苗营收增速被推断大概率也将放缓。

2021年净利同比大幅下降

2021年,公司归母净利润4.28亿元,同比下降57.36%。数据显示,公司归属净利润的峰值出现在2018年。

公允价值变动、三项费用同比大幅增加,是公司净利润同比大降的主要原因。

沃森生物2021年公允价值变动收益-28,073.71万元,较上年同期减少56,062.71万元,减幅为200.30%,如下图所示:

报告期内,公司持有已上市的嘉和生物药业(开曼) 控股有限公司股票期末价格下跌,形成报告期内公允价值变动收益-42,231.80万元,与上年同期公允价值变动收益24,523.00万元呈反向变动, 致公司报告期内公允价值变动收益较上年同期减少66,754.80 万元。

嘉和生物-B2020年10月在港交所上市公司,截至4月19日收盘,嘉和生物-B股价为4.17港元/股,较上市最高点32.2港元/股,跌幅逾87%。

另外,公司持有苏州泰福怀谨创业投资合伙企业(有限合伙)、SIRNAOMICS, LTD(开曼圣诺医药有限公司)、无锡新沃生物医药投资管理合伙企业(有限合伙)及云南红塔银行股份有限公司等股权资产公允价值评估确认也是报告期内公允价值变动因素。

沃森生物2021年营业总成本26亿元,比2020年18.73亿元增加38.84%。2021年三项费用均有较大增长。

其中,研发费用支出为6.21亿元,较上年同期增加 44,499.99万元,增幅为 252.13%。 年报审计事务所大信会计师事务所指出,由于沃森生物研发支出2021年同比上年度增加较大,且本年度发生额对本年度损益影响很大,研发费用的发生额增加较大对本期业绩产生较大的影响且具有重要性,因此该所将研发费用的确认确定为关键审计事项。

沃森生物解释为,报告期内公司加大新产品、新项目国内外项目研发、临床试验工作进度,导致报告期内项目研发投入增加。研发支出大幅增加主要来自于新冠病毒mRNA疫苗的开发费用。2021年,公司针对新冠mRNA疫苗的开发支出高达3.26亿元,占全部研发费用43.24%。新冠mRNA疫苗临床试验,尤其海外临床开发代价高昂,且不可控因素较多。目前,沃森生物开展了墨西哥、印度尼西亚等国家的海外III期临床。

沃森生物还称,公司积极推进重点研发项目的国内、国外临床试验,这些对未来的投入最终能否产生预期效益值得关注。

值得关注的是,沃森生物2021年研发投入资本化率仅为17.56%,相比2019年、2020年的74.93%、44.12%大幅降低,对当期利润的影响显而易见。

沃森生物2021年管理费用支出为 29,971.20 万元,较上年同期增加 8,021.28 万元,增幅为 36.54%。沃森生物解释为,报告期内,公司职工人数增加及薪酬调整致职工薪酬较上年同期增加及其他事项综合影响所致。

沃森生物2021年销售费用为13.31亿元,较上年同期增加17.77%,相比34.63亿元的营业收入,高达38.44%的销售费用率极大挤占了利润空间。

对比行业内其他公司,华兰生物2021年销售费用率为17.48%,智飞生物2020年销售费用率为7.89%,万泰生物2021年销售费用率为29.4%,均大大低于沃森生物。或许,沃森生物在营销模式、销售费用精细管理等方面还有很大的空间。

此外,报告期内公司资产负债率为26.88%,较期初增加 8.22%,主要原因为:报告期内,公司银行借款较期初增加27,000.00万元,公司员工股票期权激励行权后产生应代扣代缴个人所得税较期初增加60,748.08万元。同时,因公司因疫苗产品销售收入增加、项目研发投入加大以及产业化进程持续推进,致报告期内公司疫苗产品市场推广费、项目研发业务及产业化工程款应付款项较期初增加 65,035.73 万元,综合影响致公司期末资产负债率较期初增加。

年报因多个会计科目变动异常再遭监管问询

2022年4月1日,针对公司增收不增利的情况,深交所要求公司结合行业发展状况、竞争格局、上游采购成本及下游终端需求的变化情况及发展趋势,主要产品销量、售价及毛利率变化、产品结构及成本变化、折旧及期间费用、非经常性损益等因素,说明2021年营业收入增长而净利润大幅下降的原因及合理性。

同时,深交所要求沃森生物结合公司向前十大客户及供应商的销售和采购金额及占比、前十大客户及供应商的新增、退出情况、客户、供应商集中度变化情况,解释说明报告期主要产品收入、毛利率变动的原因及合理性,同时向深交所报备近三年前十大客户和供应商名单、对应的交易金额及占比、与公司关联关系情况。

此外,沃森生物年报中在建工程同比增加较大,且在建工程是否转固对经营业务存在较大的影响,因此深交所要求公司分项说明各在建工程的开工时间、具体建设进展、预计完工时间、建设进度是否与计划匹配,在建工程减值准备是否计提充分;分项列示各在建工程的主要支出项目、前十大采购供应商基本信息,核实其与公司及公司控股股东、实际控制人、董事、监事、高级管理人员及其亲属、持股5%以上的股东、核心技术人员之间是否存在关联关系或任何形式的业务和资金往来、合作渊源等可能造成利益倾斜的情形;HPV产业化、江苏沃森流感疫苗项目是否已达到预定可使用状态,是否存在工程结算不及时、未及时转入固定资产的情形。

深交所还对沃森生物存货、应收账款、公司治理等问题进行了问询。

需要注意的是,近年来围绕收入真实性、在建工程转固、应收账款坏账计提、研发支出会计处理等问题,沃森生物频频被深交所问询。

据统计,自2015年以来,沃森生物几乎每年都会收到深交所的年报问询函,只有2017年除外。频频被问询,显示沃森生物在信息披露方面尚有进步空间。

沃森生物自上市以来,在深交所十一次信披考核从未获A:

根据深圳证券交易所上市公司信息披露工作考核办法(2020年修订),上市公司在考核期内存在下列情形之一的,其信息披露工作考核结果不得评为A,包括(一)年度财务报告或半年度财务报告被注册会计师出具非标准审计报告;(二)最近一个会计年度首次公开发行股票上市的公司,上市当年营业利润比上年下滑50%以上或上市当年即亏损(上市时尚未盈利的创业板公司,不受本款“上市当年即亏损”的限制);(三)最近一个会计年度公司实现的盈利低于盈利预测数(如有)的80%;(四)公司因违规行为被本所出具监管函或约见谈话;(五)因涉嫌违反相关证券法规,公司被有权机关立案调查;(六)董事会秘书空缺(包括指定董事或高级管理人员代行董事会秘书职责以及由董事长代行董事会秘书职责等情形)累计时间超过三个月;(七)公司董事、监事、高级管理人员、控股股东、实际控制人受到中国证监会及其派出机构行政处罚、本所公开谴责或通报批评处分,或被本所出具监管函累计二次以上;(八)因涉嫌违反相关证券法规,公司董事、监事、高级管理人员、控股股东、实际控制人被有权机关立案调查;(九)未按照规定及时披露年度内部控制自我评价报告、审计报告或鉴证报告,或者会计师事务所对上市公司内部控制出具非标准无保留意见审计报告;(十)本所认定的其他情形。考核期间不满12个月的上市公司原则上不得为A。

二价HPV疫苗上市或打开新想象空间

通过对公司年报的分析,沃森生物主营业务面临产品结构单薄、营收对单一产品依赖过大、传统疫苗产品增长乏力等问题较为突出。但好消息是,公司二价HPV疫苗已正式获批上市。

2022年3月24日,沃森生物控股子公司上海泽润历经11年研发的双价人乳头瘤病毒疫苗(毕赤酵母)“沃泽惠”获批上市,这是中国继万泰生物后第二家、全球继默沙东、葛兰素史克后第四家拥有HPV的公司。

“沃泽惠”的获批上市丰满了公司的产品体系,未来公司在营收方面,有望构成13价肺炎结合疫苗和HPV2两个大单品并驾齐驱的局面,公司业绩也将深度受益。

长期以来国内HPV疫苗供需失衡,一针难求。其中四价、九价疫苗被美国默沙东垄断,二价则被英国葛兰素史克(GSK)垄断。按照每款需要接种三针进口HPV疫苗,正常情况下,九价、四价、二价的价格分别约为1300元/针、800元/针、600元/针。

2019年,万泰生物研发的国产二价HPV疫苗“馨可宁”获批上市,打破了GSK的垄断局面。资料显示,万泰生物馨可宁上市以来批签发市占率显著提升,2020年全年批签发量占二价HPV疫苗总批签发量的75%—80%。

在可见未来,由于潜在接种人群庞大而产能有限,HPV疫苗供不应求的局面仍将持续。2017至2021年,中国HPV疫苗批签发总量分别为146万支、713万支、1087万支、1544万支、3249万支,年复合增长率120%。

2021年中国HPV疫苗累计渗透率6.99%,如果中国HPV疫苗渗透率达到30%,还需HPV疫苗2.8亿支。弗若斯特沙利文报告,中国HPV疫苗市场规模2020年135亿元,预计2030年达到690亿元。

目前,万泰生物的二价HPV疫苗产能已增至3000万支/年。根据万泰生物2021年年报,2021年公司实现营收57.5亿元,同比增长144.25%;净利润20.21亿元,同比增长198.59%。其中二价HPV营收超过30亿元,毛利率高达92%。

沃森生物已建成年产能达3000万剂的生产基地,未来有望占据一定市场份额。另外,公司九价HPV疫苗也处于Ⅲ期临床研究前的准备阶段,该产品如能成功上市,将迎来更广阔的市场空间。

资料显示,九价HPV疫苗全球仍仅默沙东一家企业生产,而国内市场由智飞生物代理。近些年,智飞生物代理默沙东产品获得巨大收益,其2021年年报显示,代理默沙东HPV疫苗收入超300亿元,折射市场潜力巨大。

2022年4月6日,在沃森生物业绩说明会上,公司独立董事纳超洪回应称,公司九价HPV疫苗目前正在开展三期临床研究的前期准备工作,预计年内可以进入三期临床阶段,目前各项工作在按照计划正常推进。

研发之中的其他疫苗前景如何?

根据披露,目前沃森生物布局有不少在研疫苗品种,包括新冠mRNA疫苗、开发带状疱疹mRNA疫苗、呼吸道合胞病毒mRNA疫苗、流感病毒mRNA 疫苗。相对应的是,沃森生物已建立细菌性疫苗技术平台、重组蛋白疫苗技术平台,以及通过与合作方的项目合作建立的mRNA疫苗技术平台和重组腺病毒疫苗技术平台。

资料显示,沃森生物在售7款疫苗产品均来自细菌性疫苗技术平台。子公司上海泽润重组蛋白疫苗技术平台包括酵母表达平台和CHO细胞表达平台,二价、九价HPV疫苗及重组新型冠状病毒疫苗(CHO细胞)等疫苗产品均由这个技术平台研发。

另外,沃森生物现在尚有9项产品处于临床阶段。最接近目标的是三期临床前的九价HPV疫苗,三期临床中的新冠mRNA疫苗,二期临床的重组新型冠状病毒疫苗(黑猩猩腺病毒载体),二期临床的重组新型冠状病毒变异株疫苗(CHO细胞)。

公司在研新冠mRNA疫苗目前处于Ⅲ期临床研究阶段,是国内研发进度最快的新冠mRNA疫苗。

2022年4月6日,在公司业绩说明会上,公司董事长李云春表示,公司在玉溪已建成2亿剂/年的新冠mRNA疫苗生产车间,公司在北京大兴正在建设重组新冠疫苗(CHO细胞)的生产基地。

从全球市场来看,美国辉瑞和莫德纳的mRNA新冠疫苗早已上市销售,并以367.81亿美元和176.75亿美元的年销售额占据2021年全球药物TOP10榜单的第一、第三名。

国内市场上,2022年4月,康希诺生物、石药集团分别发布公告称,其开发的新型冠状病毒mRNA疫苗已获得国家药品监督管理局药物临床试验批件。在此之前,进入临床试验阶段的还有沃森生物/艾博生物、斯微生物、艾美疫苗等企业研发的新冠mRNA疫苗。都处于1期、2期、3期不同的临床阶段。

在可见将来,新冠mRNA疫苗的竞争也将分外激烈。而由于研发活动的高度不确定性,mRNA新冠疫苗产品研发未来能否顺利转化为公司业绩,尚存未知。